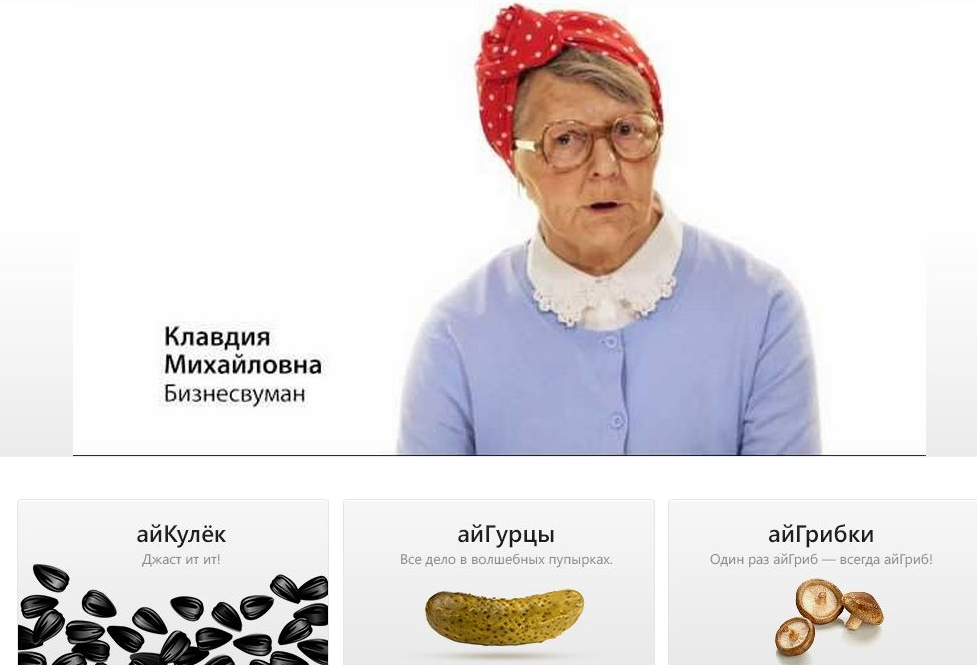

"Связной Банк" и европейская компания SumUp объявили сегодня о запуске в России технологии мобильного эквайринга, которая позволяет принимать платежи с банковских карт с помощью смартфона или планшета. Сервис, по сути - аналог американского Square, нацелен на "самых маленьких" предпринимателей, а его вирусным продвижением занимается "бизнесвуман Клавдия Михайлойловна - "айБабуля" с "айГрибками" и "айКульком".

Технология в России продвигается под брендом SumUp, одноименный сервис впервые запущен в августе 2012, на сегодняшний момент работает в 10 странах Европы. "Связной" обеспечит партнеру дистрибуцию его услуг, а "Связной банк" - эквайринг для сервиса. Одним из первых клиентов компании в России стал GetTaxi.

Ридер, подключаемый к телефону и с помощью которого считывается информация с карты, нельзя купить, можно только получить "в аренду". Предприниматель заплатит 900 рублей, которые лягут на его счет на три месяца и пойдут на оплату транзакций. Комиссия у SumUp - плоская, 2,75% с операции. Компания подчеркивает, что никаких нижних или верхних порогов по обороту у клиентов не должно быть - "входного билета нет".

А на днях о выходе из беты рассказал аналогичный проект от "Билайна" и Pay-me. Терминал от сотового оператора стоит чуть дороже - 1600 рублей, а комиссия такая же - 2,75%. А еще раньше, о подобных проектах рассказывали "Яндекс" и "ПриватБанк".

Компании, запускающие в России технологии по мобильному приему платежей, уверены - рынок в стране есть, по количеству банковских терминалов мы сильно отстаем и от Европы и от Штатов. Кроме того, они убеждены, что большое количество мелкого и среднего бизнеса страдает от отсутствия возможности принимать платежи банковскими картами, делать это просто и быстро подключаться к таким решениям. С трудом верится, что все бабушки с семечками последуют по пути "айБабульки Клавдии Михайловны" и начнут регистрировать юрлица и обзаводиться терминалами для мобильного приема платежей с банковских карт. Хотя посмотреть на такое будущее было бы интересно.

(Обновлено в 20:05): Яндекс.Деньги уточнили, что происходит с Яндекс.Кассой - проектом, аналогичным SumUp:

Тестирование Яндекс.Кассы продолжаем. Мы еще не начинали большую рекламную поддержку, сервис до сих пор на стадии пилота. К сожалению, отвлекались на другие запуски, готовили похожий продукт. (Наверное, вы помните, что мы интегрировали оплату банковскими картами в приложение Яндекс.Такси — там все иначе, конечно, но идеологически похоже). В общем, продолжаем наблюдения. О промежуточных результатах пока не расскажем, хотим все-таки подвести итоги первого этапа, а уже потом делиться наблюдениями

Добавить 28 комментариев

Мобильный скиммер, неотличимый от легального терминала — мечта кардера :)

Paybyway.ru туда запишите еще. Хотя, как они говорили, «типа мы проверяем концепцию этого рынка».

2can будет в пролете?

http://life-pay.ru не забыли???

А чек Связной Банк бабуле будет? «большое количество мелкого и среднего бизнеса страдает от отсутствия возможности принимать платежи банковскими картами» в России не из-за отсутствия оборудования, а из-за законодательства о применении ККТ. Штраф для юрлиц 50 тыр.

Мне не понравилась их рекламная кампания, что-то она оскорбляет, только вот не пойму что, пока что.

Бабулька будет подписывать договор эквайринга на V/MC? открывать ИП? открывать расчетный счет в Связном?

Вы удивитесь, как много «бабулек» уже выполнили две последние операции. Как раз из-за этого, из-за популярности Связного (благодаря 10% на карте и бонусов «Связной-клуб») среди широких масс мелких ИПшников, на мой взгляд, у этого проекта шансы взлететь больше, чем у конкурентов.

Что по поводу PCI DSS ?

PCI DSS должен обеспечивать Связной на уровне софта и читалки. Это не вопрос мерчанта. Да, Merchant ID банк, по идее, должен выдавать ИП-нику, но думаю, что onboarding хоть как-то автоматизирован. Огорчает отсутствие chip&pin, но этот вопрос решаемый, могу поспособствовать технологиями.

«Огорчает отсутствие chip&pin, но этот вопрос решаемый, могу поспособствовать технологиями.» Этот вопрос скоро решат МПС мандатом на чип и пн для этих коробок.

этой теме уже года два…стартаперы ходят с одной мантрой: «3 ПОСа на 1 000 чел, а в США — 25, а во Франции — 18». У инвесторов глаза горят, дают бабло. РБК с Приватом давно раздают свои одно-долларовые Посы, как семечки…но где же рынок? где эти ИП-шники, которым эти мПосы так нужны? Где обороты? операционные косты — высокие, риски — огромные, спрос — сомнительный. Поиграют еще год-два и бросят и на смену придет либо NFC-пос в телефоне, либо QR-payments, либо ч-либо more disruptive.

Еще нужно учитывать, что популярность банковских карт для расчета покупок в России значительно меньше, чем в США и Европе. Не помню точно, кажется, там 80-90% операций по картам это торговые. По России в 2009 было 121 млн банковских карт, всего 10% операций было на торговые операции. В 2011 уже 160 млн. карт, процент торговых операций вырос до 13%. В 2013 году эмитировано уже 239 млн. карт, наверное, не более 18-20% на торговые операции. В 2009 фигурировала цифра, что банковские карты есть у 15% населения, пусть теперь это 20%, т.е. около 30 млн. пользователей. Активных карт фигурировало меньше половины, допустим активных покупателей по картам будет 15 млн по всей РФ. Число ИП в стране не более 4 млн., 400 000 закрылось с начала года. По аналогии с коммерческими предприятиями, где числится 3,9 млн. фирм, а активных около 2 млн. Можно предположить, что активных ИП не более 2 млн., предположим 30% из них нуждаются и работают с платежными картами, получается 600 000 ИП, потенциально заинтересованных. Сколько из них нуждаются в мобильном расчете и мечтают о мобильном эквайринге? В 2011 году фигурировала цифра — 25 000 розничных интернет-магазинов. Накинем грубо, пусть будет около 100 000 ИП по всей необъятной родине. Если на ИП приходится по 10 операций в день, то в год получится 365 млн. операций или 24 покупки в год на 1 активного пользователя карты. Сколько из них пройдет через мобильный эквайринг? Пусть 20%, итого 70 млн. операций в год. Если средняя прибыль будет по 100 рублей с операции, то получится 7 млрд. рублей, пусть 10 млрд рублей, оборот у владельца всего рынка мобильного эквайринга. Если 30% маржа — профит 3 млрд рублей в год у владельца всего рынка. Вот такой вот пальцем в небо расчет обывателя. Лишь 2,2% граждан хотели бы стать предпринимателями. Доля малого бизнеса в ВВП РФ 13-15%, а в США, Китае, Европе выходит на уровень 50-60%.

2miteigi nemoto: низкий текущий процент торговых операций по картам говорит только о том, что он будет быстро расти. Это хорошо заметно даже на бытовом уровне — мелких точек, принимающих карты с каждым днем все больше и больше. К тому же, вы как-то сильно ограничиваете круг клиентов для мобильного эквайринга. Почему только интернет-магазин? А любой торговец на рынке или в киоске (сюда, думаю, попадает большинство ИП)?

Деятельность ИП очень разнообразна, поэтому я к 25000 интернет-магазинов (которые еще не весть что завтра пачками не закроются) накинул еще 75000. Рост операций есть, но рост количества ИП навряд ли будет существенным. К торговцам на рынке или в киоске — разве будет доверие со стороны владельцев карт? Складывается впечатление, что успех таких решений будет крайне низким по сравнению с США. Однако можно будет выгодно продать бизнес крупному банку.

К торговцам на рынке или в киоске — разве будет доверие со стороны владельцев карт? А это будет сильно зависеть от того, насколько упростится/не упростится процедура chargeback. Закон на этот предмет как раз где-то в госдуре зависает. Если приблизится к американским стандартам, то простое удобство перевесит.

“А это будет сильно зависеть от того,насколько упростится/не упростится процедура chargeback.” Не думаю, что доверие вырастет в таком случае…У Визы есть спец программа для таких решений Visa ready. Ни один мПОС пока не прошел там сертификацию. Потом, есть несколько моментов: -За фрод по картам перед клиентом отвечает эмитент, который может тупо заблокировать у себя все операции по мПОСу (если таких мерчантов будут к-либо маркировать, как сейчас с квази-кэшем). -После пары чарджбэков, у мерчанта начнется серьезная аллергия на карты. -После пары случаев белого пластика или «попадания в программу» у эквайеров также начнется серьезная аллергия, которую будут лечить rolling reserve-ами, фрод-фильтрами, скорингом мерчантов. А это, в свою очередь, отразится на бизнесе айБабуль. Придумал новый клиентский фрод: купи Чипом по мПосу (операция fallback на магнитную полосу), пойди к эмитенту и сделай чарджбэк фрод+fallback. У эквайера шанса отбить такое нет :)

2alexjunkbox: все , что вы пишете это проблемы мерчанта, как это повлияет на уровень доверия клиента к продавцу?! Ну и все эти проблемы не специфичны для мПОСов, они столь же актуальны при любом другом способе приема кредиток. Но живут же как-то.

Crio, неправ. Я в ресторанах в РФ карту даю только под своим присмотром. А совать ее в непонятный ридер — нет уж, спасибо. Кстати, в той же Фи такие ридеры законодательно запрещены, посему они к нам и пришли :)

Эти проблемы мерчанта серьезно отразятся на adption rate среди мерчантов. Я будучи мерчантом не хочу внедрять метод оплаты, который а) дороже кэша б) проблемнее кэша Проблема fallback специфична для мПоса, т.к. он не поддерживает чип (пока), а когда будет чип, встанет вопрос совместимости с устройствами т.к. энергии через audio jack не хватит, также устройства станут дороже. Сейчас решения на чипе стоят ~100 долл против 15-20 долл только полосатых китайцев (те, что с шифрованием)

> Но живут же как-то. В том-то и дело, что не живут. Именно потому, что «проблемы актуальны при любом способе».

С сайта Приватбанка: «Как получить чек? Чек приходит:1) на e-mail: — клиенту (на e-mail, указанный при подписи платежа); — продавцу (на e-mail, указанный в настройках).2) в виде СМС сообщения со ссылкой на изображения чека: — клиенту (на телефон, указанный при подтверждении платежа); — продавцу (на телефон аккаунта iPay). » «Что будет, если я не выполню постановление Кабмина об обязательном POS-терминале? Со стороны налоговой инспекции возможно применение штрафных санкций.»

Интересно, как будет обстоять дело с возвратом товара.

> Интересно, как будет обстоять дело с возвратом товара. А в этом плане что должно измениться? рефанд стандартная процедура.

с передовой сообщают https://squareup.com/stand пока МПС банки, банко-старт-апы и прочие. воодушевленные примеров square игроки бросились создавать аналоги для мелких мерчантов, Square подумал (скорее проанализииров опыт накопленный за 2 года эксплуатации устройства) и фактически вторгся на рынок всех этих «жирных котов» создав красивое кассовое решение — МО-ЛО-ДЦЫ!

Вот вы за тремя соснами леса не видите. Инкассация — 0,5-0,9%, плюс возможность иметь нал. МПос — 2,75% (спасибо не 4% как на обычном ПОС, правда) минус нал. При этом в стране у всех есть нал и далеко не у всех карты. Э, МПос, давай до свиданья.

>При этом в стране у всех есть нал и далеко не у всех карты. Смотря что и где продавать, в Москве далеко не все с налом ходят.

Какая комиссия у Яндекс.Кассы, которую почему-то тщательно скрывают на своих страницах ?