Брокер Тинькофф разослал клиентам уведомления об изменении лотности своих ETF, в частности, золотого ETF TGLD, c 25-го августа: купить ETF можно будет только в объёме кратном 100. Изменения происходят, говорится в письме брокера, чтобы предупредить ущерб со стороны пользователей получающих выгоду от округления суммы сделки.

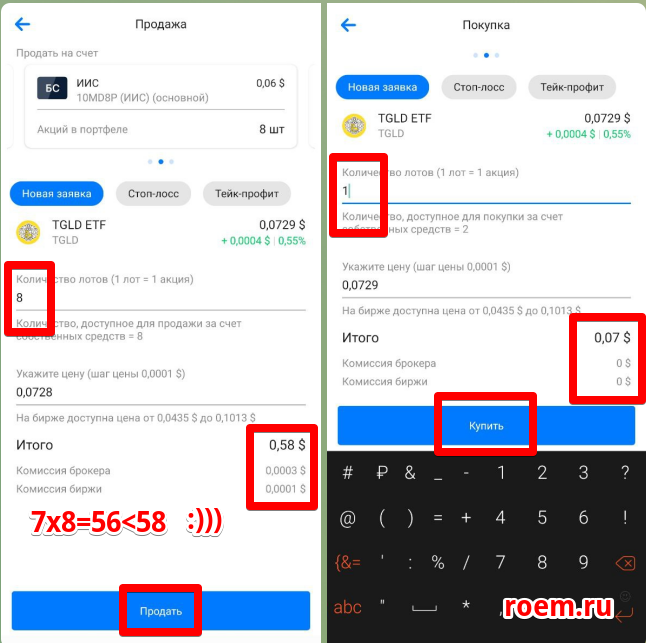

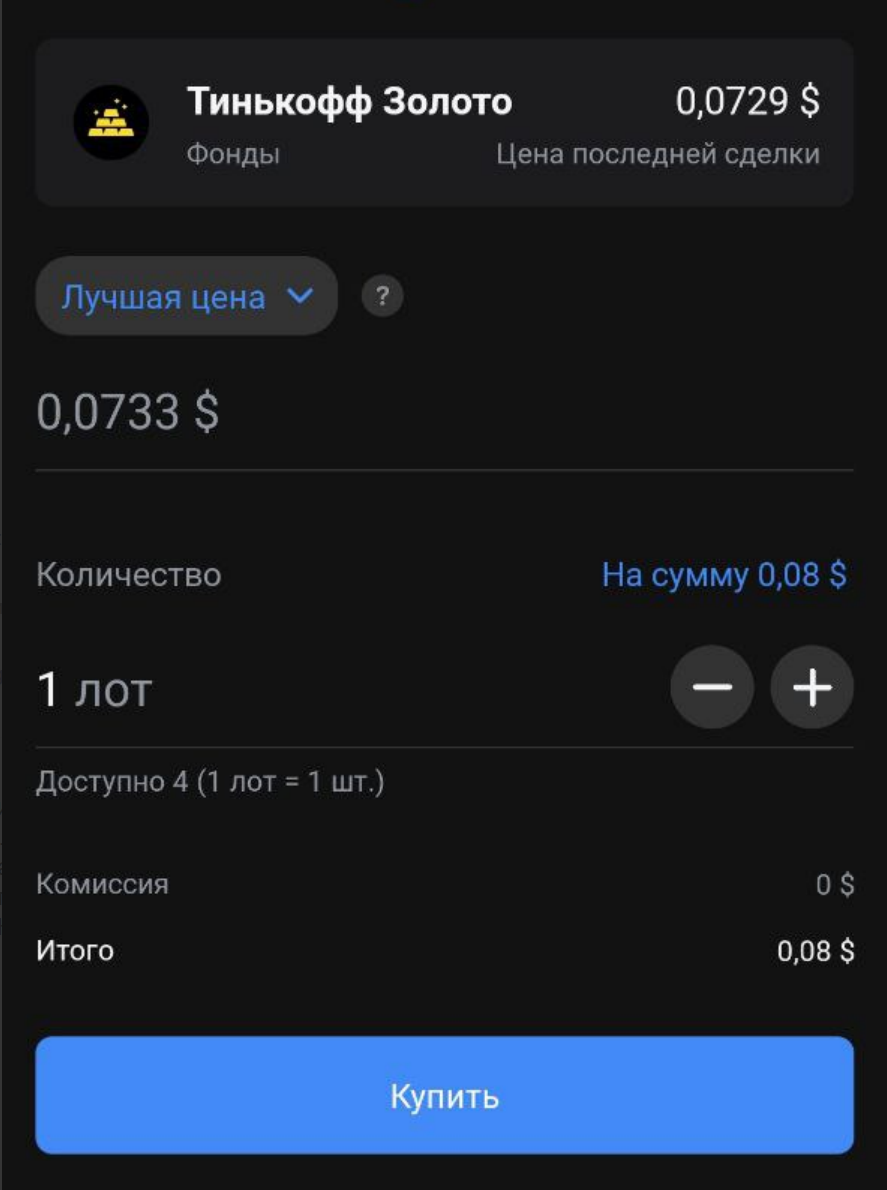

Механизм проблемы прост и существует уже несколько лет: по правилам Московской биржи стоимость сделки должна быть округлена по правилам математики до целых значений цента, евроцента или копейки, в зависимости от валюты сделки. При этом цены на лоты TGLD номинированы с точностью до сотых долей цента.

В результате при цене актива $0,0749 покупка единичной акции обойдётся в $0,07. После покупки, например, 100 паёв за $7, их можно продать все одним лотом за $7,49 (минус, конечно, разницу в цене предложения покупки/продажи и комиссии брокера и биржи). Если актив стоит $0,0751, то для получения выгоды от округления надо наоборот, сначала купить много лотов, а потом их продавать по одному.

Оплачивает возникающую разницу покупатель выставивший крупный лот по рыночной цене, который раскупается сделками по одной ценной бумаге, или маркетмейкер. При этом убыток другим участникам торгов арбитражник может причинять не только торгуя через Тинькофф, но и через других брокеров — образующаяся от сделок прибыль более чем достаточна для покрытия комиссий в случае взимания их с итогового оборота за день. В случае использования брокеров допускающих к торгам роботов, потери для участников выставляющих активы крупными лотами практически запрограммированы.

Если Тинькофф не в первый раз сталкивается с проблемой округления (например, в 2020-м году компания просто списала акции Chesapeake Energy в период обратного сплита, если их количество не было кратно 200-м. Тогда поддержка Тинькофф ответила одному из клиентов, что его акции использовали для того, чтобы добавить кому-то из других клиентов, чтобы у него стало 200 акций), то для других эмитентов бумаг со стоимостью мельче центов/копеек такое поведение клиентов и биржи может оказаться неожиданностью. Например, ETF ВТБ Ликвидность (VTBM), хотя и продаётся за рубли, и, соответственно, там можно зарабатывать только лишь доли копеек, обладает громадной ликвидностью и минимальной волатильностью, что, теоретически, может позволить зарабатывать арбитражникам миллионы рублей в день.

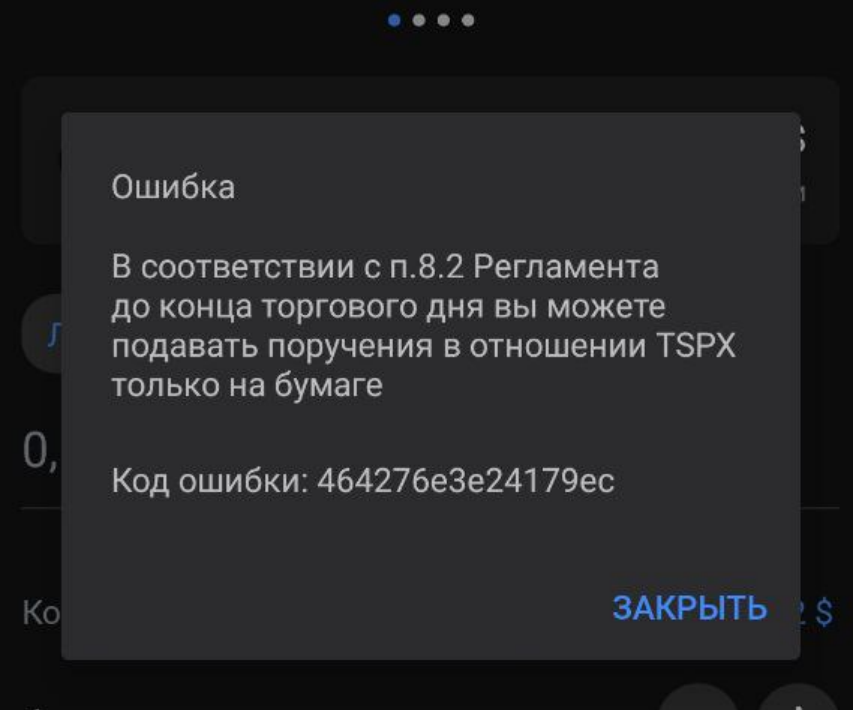

Вероятнее всего, окончательное решение проблемы потребует участия биржи, которая может или разрешить дробные расчёты, или потребовать повышения стоимости лотов и прекращения номинирования их цены в долях центов/копеек. На текущий момент новые фонды Тинькофф запускает с лотностью равной 100 (например Tinkoff Green Economy, TGRN), не позволяющей зарабатывать на округлении.

Update: Тинькофф очень забавно борется с микроцентовиками —

Добавить 4 комментария

FXWO не подойдёт, там лотность 100 как раз, во избежание.

Ээээ, верно. Сорян, поправим.

Как всё сложно. Опять кто-то кого-то хочет на… обмануть.

Никто не думал, полагаю, что будет спортивный интерес к полуцентам. Но он внезапно оказался.

При этом если сделать веб-плагин к трейдингдеску Тинькова, этими полуцентами можно по миру маркетмейкера пустить.

И тут интересно — ограничение на число операций хотя бы сразу ввели, или потом только пришлось его колхозить как меру защиты?